头顶“AI芯片第一股”光环的寒武纪,又迎来两大股东拟清仓式减持。

7月27日,寒武纪发布公告称,股东南京招银电信新趋势凌霄成长股权投资基金合伙企业(下称“南京招银”)、湖北长江招银成长股权投资合伙企业(下称“湖北招银”)在未来半年内拟合计减持公司不超过2.68%的股份。

在减持前南京招银和湖北招银便合计持有寒武纪2.68%的股份,也就是说,若此次减持完成,这两家合伙企业将完全退出寒武纪。

若按照7月28日寒武纪收盘价62.82元/股粗略计算,合计套现金额约6.7亿元。叠加先前上述两大股东两次减持套现的5.86亿元,招银国际或将套现12.56亿元,相比于12亿元的成本价或许还有微利。

而南京招银、湖北招银的背后正是招商银行的子公司招银国际金融控股有限公司(简称“招银国际”)。

除寒武纪外,招银国际持仓的几家上市公司利元亨、凯赛生物、博众精工与投资寒武纪的操作如出一辙,均是在上市前便入股,其在投资利元亨时收益颇丰。

套现5.9亿元后,招银国际拟清仓寒武纪

寒武纪两大股东拟“清仓减持”,再次把招银国际推至“聚光灯”下。

寒武纪两大股东南京招银、湖北招银于7月27日抛出减持计划。其中南京招银拟减持不超过715.86万股,即不超过寒武纪总股份的1.79%;湖北招银拟减持不超过356.2万股,即不超过寒武纪总股份的0.89%。两者合计减持公司不超过2.68%的股份。

在本次减持计划实施前,南京招银和湖北招银就合计持有寒武纪2.68%股份,这也意味着此次减持是清仓式。若按照7月28日寒武纪收盘价62.82元/股粗略计算,两大股东合计套现金额约6.7亿元。

这并非南京招银、湖北招银首次减持寒武纪。早在去年7月20日,寒武纪迎来第一批限售股解禁后的仅两个月,两大股东便第一次抛出减持计划,其中南京招银拟在未来半年内减持不超过650万股,即不超过公司总股本的1.62%;湖北招银拟在未来半年内减持寒武纪股份数量合计不超过325万股,即不超过公司总股本的0.81%。

直至今年4月19日,在这两大股东减持计划时间届满时,双方实际减持数量分别为223.37万股、113.45万股,占公司总股本的比例分别为0.56%、0.28%,合计减持总额达2.6亿元。

仅隔两天,双方在4月21日无缝衔接式再次披露减持计划,其中南京招银计划未来3个月内减持寒武纪股份不超过801.6万股,不超过寒武纪总股份的2%;湖北招银计划未来3个月内减持不超过400.8万股,不超过寒武纪总股份的1%。

时隔3个月后,在这两大股东减持计划时间届满时,南京招银实际减持数量为361万股,占公司总股本的比例达0.96%;湖北招银减持数量为180.5万股,占比达0.45%。双方合计减持套现3.26亿元。

两次减持,让招银国际收获5.86亿元。

据企查查显示,南京招银的投资人深圳招银电信新趋势股权投资基金合伙企业(有限合伙)的最大出资人是招银国际金融控股(深圳)有限公司,而这家公司正是由招银金融控股(深圳)有限公司(简称“招银金融)100%持有。

湖北招银的投资人湖北长江招银产业基金合伙企业(有限合伙)的最大出资人同样也是招银金融控股(深圳)有限公司,经过股权穿透,招银金融由招银国际全资持有。

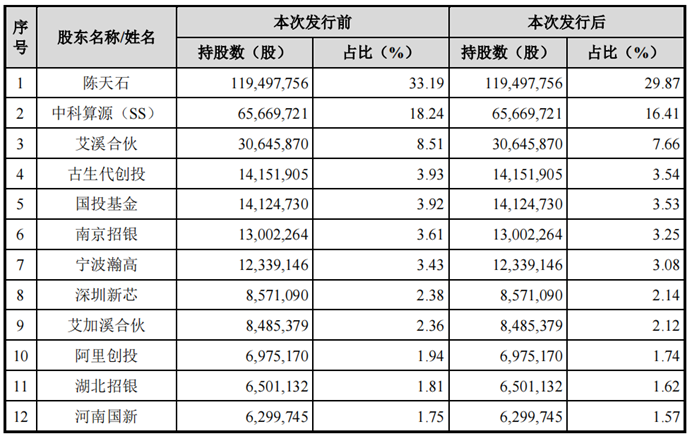

寒武纪与招银国际的关联起源于寒武纪上市前,据公司招股书显示,2019年南京招银和湖北招银分别斥资8亿元以及4亿元入股寒武纪,获得1300万和650万股,持股比例分别为3.61%和1.81%。上市之后,因公开发行增发股本缘故,南京招银和湖北招银持股比例有所稀释,持股比例分别为3.25%和1.62%。

(来源:寒武纪招股书)

(来源:寒武纪招股书)

时至今日,招银国际在套现5.86亿元后,再次选择拟清仓减持。有意思的是,当前寒武纪股价正在低位,从招银国际的多番减持来看,招银国际似乎只想尽快抛出手中的筹码。

相对于12亿元的成本价,招银国际此番投资似乎并没有捞到什么油水,如若在低位减持,招银国际甚至有可能小幅亏损。

如法炮制利元亨,浮盈近4亿元

除寒武纪外,招银国际的所持上市公司还包括凯赛生物、博众精工、利元亨。其中利元亨与招银国际投资寒武纪的操作如出一辙。

利元亨与招银国际的渊源还要从2018年4月讲起,据利元亨招股书显示,彼时招银国际的深圳市招银肆号股权投资合伙企业(有限合伙)(简称“招银肆号”)参与利元亨上市前的第三次增资,新增注册资本 123.782万元,其中招银肆号认购47.132万元。

截至2018年4月17日止,寒武纪已收到晨道投资、招银肆号、川捷投资、招银共赢、佛山创金源、华创深大二号和超兴投资缴纳的新增投资款2.6亿元,这其中包含招银肆号投资利元亨的9899.9万元。

(来源:利元亨)

(来源:利元亨)

最终,招银国际在利元亨上市后获得223万股,持股比例为2.54%。

利元亨的股价表现也未让招银国际失望,自去年7月1日上市后,股价“突飞猛进”至历史最高点381.97元/股,截至2021年年末,短短半年时间股价累计涨幅超655%。

即使自今年以来,利元亨股价表现不及预期,但对于在上市之前就进入利元亨的招银国际来讲无伤大雅。

直至今年一季度末,据choice数据显示,招银肆号的持股比例仍为223万股(未解禁),若按照一季度均价222.45元/股计算,招银肆号持仓市值为4.96亿元,也就是说招银用9899.9万元的投资撬动4.96亿元的收益,浮盈约3.97亿元。

除利元亨外,凯赛生物也是招银国际在上市前入股。据凯赛生物招股书显示,招银国际的深圳市招银朗曜成长股权投资基金合伙企业(简称“招银朗曜”)在2019年公司新增注册资本时,出资4.96亿元。

在2020年8月凯赛生物上市后,持股数量为885.7万股。直至今年一季度末,据choice数据显示,招银朗曜的持股数量仍未改变,若按照一季度末77.54元/股计算,持仓市值为6.87亿元,也就是说,招银国际投资凯赛生物浮盈近2亿元。

背靠招行,凭借“投资+承销”崛起

随着居民收入水平的提高,资产管理逐渐成为金融机构的必争之地。作为招商银行版图中不可或缺的招银国际也是如此,不仅是资管业务,叠加承销业务促使招银国际的净利润呈现逐年增长之势。

据招商银行年报数据显示,招银国际净利润从2018年的港币7.56 亿元一步步增长至2021年的港币17.8亿元。

在资管业务方面,据招商银行年报显示,截至2021年末,其资管业务规模达974亿元,较上年末增长11.76%。

这在一定程度上带动招商银行资产管理手续费及佣金收入的增长,2021年同比增长57.52%至108.56亿元。

在承销业务方面,据招商银行年报数据显示,招银国际2018年在香港IPO市场的承销份额约为5.9%,排名第一(彭博公开数据)。

之后的几年,招银国际的承销业务仍在继续。据招银国际官网显示,2020年其曾为蓝月亮、领地控股、华润万象生活等公司香港IPO承销。

2021年,招银国际曾在商汤集团、顺丰同城、安能物流等多家公司香港IPO时担任联席账簿管理人和联席牵头经办人。

2022年以来,招银国际一共承销12家上市公司,包括天齐锂业、玄武云、知乎、汇通达等。如7月13日,天齐锂业成功在香港联合交易所主板挂牌上市。而招银国际正是此次天齐锂业在香港首次公开发行的联席保荐人、联席全球协调人、联席账簿管理人及联席牵头经办人。

从招银国际承销的公司来看,大部分是在港股上市或者“A+H”上市,这也说明招银国际以港股市场为重心,毕竟A股承销有“三中一华”。

不过,虽然招银国际没有过多染指A股上市公司的承销,但通过上市前入股拟上市公司,成为招银国际打入A股市场的另类方式。

您必须 [ 登录 ] 才能发表留言!